Crédito à vista

Permissão para se possa criar empresa que conceda empréstimo a pequenos empreendedores abre as portas para melhora do ambiente de negócios no Brasil

Já fazia algum tempo que a paranaense Elaine Ferri, dona de uma modesta empresa de cobranças que atua em São Paulo, se sentia incomodada com o minguado rendimento de suas economias, aplicadas em uma caderneta de poupança — cerca de 0,5% ao mês. Assim, quando soube que fora sancionada uma lei que permite a qualquer cidadão abrir uma espécie de financeira para emprestar dinheiro a micros e pequenos empreendedores, ela enxergou ali uma oportunidade para fazer com que suas reservas de 50 000 reais crescessem.

A medida, que começou a valer no fim de abril, pôs de pé um instrumento de financiamento que vinha sendo discutido desde o governo Dilma — a Empresa Simples de Crédito (ESC). Dez dias depois da publicação, no Diário Oficial, da norma que criava a ESC, Elaine, de 42 anos, recebeu a primeira autorização do país para operar com a novidade. De lá para cá, a Simple Credit — esse foi o nome escolhido pela empresária para batizar seu negócio — já concedeu dois empréstimos, um de 10 000 reais, a ser pago em dez meses, e outro de 25 000 reais, com prazo de um ano. Ela determinou uma taxa de 3,5% ao mês no primeiro caso, e 3,8% no segundo — um terço do que os bancos cobram no cheque especial. “Como investimento essa experiência está sendo excelente, tanto que pretendo aumentar o meu capital em breve — ou, quem sabe, trazer novos sócios”, diz Elaine.

A ESC foi sancionada pelo governo Bolsonaro para atacar um antigo problema do ambiente de negócios do Brasil: 30% de todas as micros e pequenas empresas (MPEs) não possuem relação alguma com bancos — nem sequer têm uma conta-corrente. Esse porcentual sobe para 55% quando são considerados também os mais de 7,3 milhões de microempreendedores individuais (MEIs) do país. Sem conexão com o sistema financeiro, as companhias têm uma enorme dificuldade de conseguir financiamento ou empréstimos para investir e crescer. Uma pesquisa realizada pelo Sebrae revelou que 20% daqueles tipos de organização já tiveram algum pedido de recursos negado junto aos bancos, que, muitas vezes, nem dispõem de linhas de crédito específicas para tal público. E, quando o crédito é oferecido, as taxas costumam ser muito elevadas para quem tem um giro de caixa acanhado. “O alto custo do crédito no Brasil é, sem dúvida, um dos maiores obstáculos ao florescimento e crescimento dos pequenos negócios”, acredita Marcus Salusse, coordenador de projetos do Centro de Empreendedorismo e Novos Negócios da FGV.

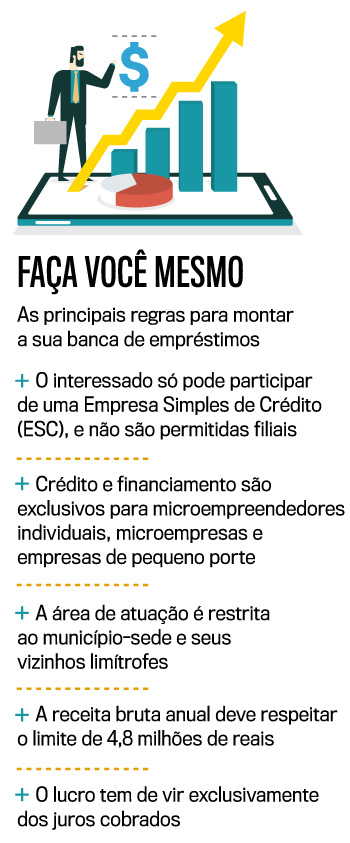

Estimativas do mercado mostram que as operações feitas pelo novo mecanismo podem chegar a 20 bilhões de reais anuais até 2021 — um crescimento de 10% no nível de empréstimos ofertados no ano passado ao público em questão. Até o fechamento desta reportagem, 25 ESCs já haviam sido registradas país afora. Todas seguem regras rígidas de funcionamento, para afastar os riscos de agiotagem e lavagem de dinheiro. As ESCs só podem operar com capital em moeda corrente (imóveis e outros bens não valem) e que pertença aos próprios sócios, que precisam ser pessoas físicas e devem registrar as suas empresas em uma junta comercial. O faturamento bruto não pode ultrapassar 4,8 milhões de reais por ano, e a única fonte possível de receita é a cobrança de juros. “O perigo de uma institucionalização da agiotagem tem sido muito levantado, porém a criação desse instrumento é, no fundo, uma ação antiagiotagem, e quem não fizer um contrato com o seu cliente pode ir para a cadeia”, alerta José Luis Dias da Silva, consultor jurídico da Associação Nacional de Fomento Comercial.

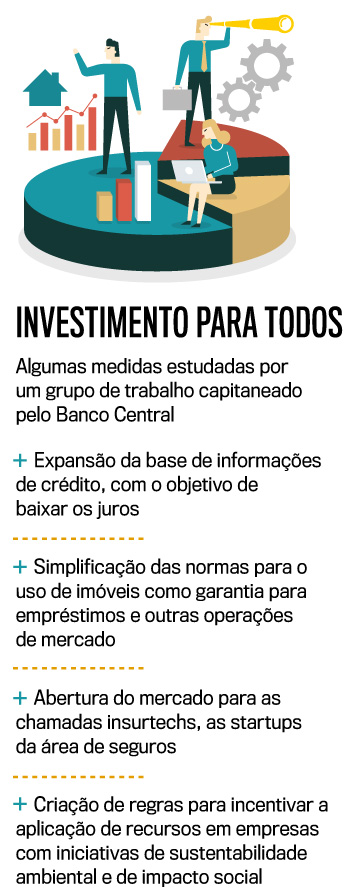

As ESCs, na verdade, fazem parte de um plano maior do governo federal, que vem preparando uma série de mudanças com o intuito de estimular a economia. Elas partem de uma agenda propositiva capitaneada pelo Banco Central, batizada de BC# — uma atualização do que já vinha sendo tocado pela administração anterior sob o nome BC+ —, que tem como linhas mestras inclusão, competitividade, transparência e educação financeira. Na segunda-feira 3, por exemplo, foi anunciada na capital paulista pelo Banco Central a criação da Iniciativa de Mercado de Capitais (IMK), um grupo de trabalho encarregado de simplificar as regras e popularizar as ferramentas de investimento do mercado financeiro. Já o Inova Simples, um regime especial lançado no fim de abril, vai facilitar a formalização e o desenvolvimento de startups no país.

Novidade por aqui, os instrumentos de microcrédito à margem das instituições financeiras tradicionais são uma realidade já consolidada no exterior — e não apenas em nações ricas e de conhecida cultura liberal, como os EUA. Países pobres como a Índia e Bangladesh são referência em programas nos quais pequenos bancos, instituições não financeiras e mesmo ONGs oferecem a milhões de pessoas empréstimos que às vezes não passam de 50 dólares. Medidas para facilitar a inclusão de quem quer empreender e, no entanto, não conta com recursos para investir no próprio negócio têm um efeito imediato na vida desses cidadãos. Contudo, é no longo prazo que se deve prestar mais atenção.

A capacidade de crescimento sustentável da economia nacional está, a curto prazo, refém de desequilíbrios difíceis de ser resolvidos, como a crise fiscal. Desse modo, medidas de estímulo e simplificação no plano microeconômico ajudam a iniciativa privada a impulsionar os negócios, a despeito da situação do setor público. São as pequenas e as médias empresas que vão gerar os empregos de que o Brasil tanto precisa hoje — o que permite o consumo, puxa os investimentos, aumenta a arrecadação e, enfim, faz a roda da economia girar. Segundo levantamento da consultoria Rever, cada real emprestado em operações de microcrédito gera 4,50 reais para o PIB a médio e longo prazo, na forma de produção de riqueza e criação de empregos diretos e indiretos. Quanto mais gente como Elaine Ferri ajudar a circular o dinheiro, melhor para o país.

Publicado em VEJA de 12 de junho de 2019, edição nº 2638

Qual a sua opinião sobre o tema desta reportagem? Se deseja ter seu comentário publicado na edição semanal de VEJA, escreva para veja@abril.com.br

Como foram as últimas horas do papa Francisco

Como foram as últimas horas do papa Francisco É impossível garantir que IA reduzirá desigualdades, diz sócio do BCG

É impossível garantir que IA reduzirá desigualdades, diz sócio do BCG Alexandre de Moraes aparece com tipoia no STF; saiba o motivo

Alexandre de Moraes aparece com tipoia no STF; saiba o motivo FMI prevê forte desaceleração no comércio global, com dano maior para emergentes

FMI prevê forte desaceleração no comércio global, com dano maior para emergentes